Stock market भनेको यस्तो market place हो, जहाँ companies हरूले आफ्नो ownership को हिस्सा (shares) बेचेर पूँजी संकलन(capital collection) गर्छन्, र investors हरूले ती shares किनेर ownership stake प्राप्त गर्छन्। यो बजारमा buyers र sellers हरूले stocks, bonds, र अन्य securities किनबेच गर्छन्। जब कुनै company को stock खरीद गरिन्छ, त्यसले company मा ownership को representation गर्छ। Stock market मा लगानी गर्दा, company को performance को आधारमा share price माथि तल हुन सक्छ। राम्रो company ले समयसँगै राम्रो profit कमाउँछ भने, त्यसको share price बढ्छ, जसबाट investors लाई फाइदा हुन्छ। तर, यदि company को स्थिति बिग्रियो भने, share price घट्न सक्छ, र त्यसले loss को सामना गर्नुपर्छ।

Students, professors, businessmen, र housewives सबैले Stock market बाट आफ्नो livelihood कमाइरहेका छन्। तर, यसले यो भनेको होइन कि Stock market बाट पैसा कमाउन सजिलो छ। यसमा सफल हुनको लागि years of practice, discipline, र सही mindset आवश्यक पर्छ। जसले यी तीनवटै गुणहरूमा mastery हासिल गरेका छन्, तिनीहरू profit गरिरहेका छन्, जबकि अरूले अझै पनि loss झेल्न बाध्य छन्।

Stock market बाट कमाई गर्न विभिन्न ways छन्,

जहाँ investors ले shares buy र sell गरेर profit earn गर्न सक्छन्। Here are some main methods:

Capital Gains (पूँजी लाभ):

Capital gains तब generate हुन्छ जब तपाईले stock सस्तोमा किन्नुहुन्छ र महँगोमा बेच्नुहुन्छ। For Example, XYZ company को shares Rs. 500 मा किन्नु भयो र केही समय पछि, company को performance राम्रो भए पछि, share price Rs. 700 पुग्यो। यसमा Rs. 200 प्रति share को difference हुन्छ, जसलाई capital gain भनिन्छ। Stock market मा price fluctuation demand, company performance, र market condition को आधारमा हुन्छ। Skilled investors ले सही समयमा buy र sell गरेर maximum capital gains कमाउँछन्, तर यो राम्रो research र analysis मा आधारित हुन्छ।

Dividends (लाभांश):

Dividends भनेको company ले आफ्नो profit को केही हिस्सा shareholders लाई distribute गर्ने प्रक्रिया हो। जब कुनै company profit कमाउँछ, त्यो earnings को केही भाग investors लाई dividend को रूपमा दिइन्छ। Example: NTC (Nepal Telecom) को dividend को उदाहरण लिऔं। मानौं, NTC ले 40% cash dividend घोषणा गर्यो भने यसको गणना par value मा हुन्छ, जुन par value normally Rs. 100 हुन्छ। यसमा, यदि तपाईसँग 1000 shares छन् भने, तपाईले 40% dividend पाउनुहुन्छ, जुन per share Rs. 40 हो। त्यसोभए, 1000 shares को लागि तपाईलाई Rs. 40,000 dividend प्राप्त हुनेछ (Rs. 40 * 1000 shares)।

Dividends stable income source हो, विशेष गरी fundamentally strong र well-established companies को shares hold गर्दा। यो income long-term investors का लागि attractive हुन्छ, किनकि उनिहरुले steady cash flow प्राप्त गर्छन्, चाहे stock price fluctuation भए पनि।

Bonus Shares (बोनस शेयर):

Bonus shares भनेको company ले आफ्नो shareholders लाई free मा additional shares प्रदान गर्ने प्रक्रिया हो। Bonus shares, company को retained earnings बाट issue हुन्छ, र यसले shareholders लाई बिना extra cost ownership increase गर्ने अवसर दिन्छ। उदाहरणको लागि अब bonus dividend को कुरा गर्दा, मानौं NTC ले 25% बोनस dividend दिने घोषणा गर्यो भने, यसको अर्थ तपाईको total shares को 25% बोनसमा थपिनेछ। यदि तपाईसँग 1000 shares छन् भने, 25% बोनस dividend को हिसाबले तपाईलाई 250 additional shares प्राप्त हुनेछ (1000 shares * 25%)। यसले तपाईको total shares अब 1250 हुनेछ।

Bonus shares को उद्देश्य shareholder को confidence बढाउनु र company मा लगानी बढाउनु हो। यसले long-term मा wealth creation मा मद्दत गर्छ किनकि future मा share price बढ्दा तपाईले ownership को हिसाबले बढी लाभ प्राप्त गर्नुहुन्छ।

Stock Splits (शेयर विभाजन):

Stock split भनेको company ले आफ्नो share को total number बढाउने प्रक्रिया हो, तर यसले total investment मा असर गर्दैन। उदाहरणका लागि, XYZ company को share price Rs. 1000 छ, र company ले 1:2 stock split घोषणा गर्छ। अब, प्रति share price Rs. 500 हुन्छ, र तपाईको total shares double हुन्छ। Stock split ले धेरै investors लाई stock किन्न सजिलो बनाउँछ, र future मा share price increase हुँदा तपाईको total profit पनि बढ्न सक्छ। Splits fundamentally company को valuation मा असर गर्दैन तर liquidity बढाउँछ।

Rights Issue (अधिकार जारी):

Rights issue भनेको company ले existing shareholders लाई additional shares खरीद गर्न मौका दिने प्रक्रिया हो, त्यो पनि discounted price मा। Example: Sanima Bank को right share को उदाहरण लिऔं। मानौं, Sanima Bank ले 2:1 right share घोषणा गर्यो भने, यसको अर्थ तपाईले तपाईसँग भएको प्रत्येक 2 shares का लागि 1 additional right share किन्न सक्नुहुन्छ। Right share किन्नको लागि par value Rs. 100 हुनेछ। यदि तपाईसँग 1000 shares छन् भने, 2:1 right share को आधारमा तपाईले 1000 shares को 50%, अर्थात् 500 right shares किन्न पाउनुहुन्छ। Right share किन्न तपाईले per share Rs. 100 तिर्नु पर्छ। यसरी, 500 right shares किन्न तपाईले Rs. 50,000 (500 * Rs. 100) तिर्नु पर्नेछ। Right shares issue गर्दा, तपाईले नयाँ shares किन्नको लागि मौका पाउनुहुन्छ, तर तपाईले यसको लागि एक certain amount तिर्नु पर्छ, जुन generally par value मा हुन्छ। Right shares investors लाई additional shares किन्नको अवसर दिन्छ, जसले ownership बढ़ाउँछ, तर यसको लागि केही रकम तिर्नु पर्छ।

Rights issue को उद्देश्य company लाई पूँजी जुटाउन मद्दत गर्नु हो, र यसले shareholders लाई आफ्नो stake बढाउन अवसर दिन्छ।

Trading (व्यापार):

Trading भनेको short-term price fluctuations बाट profit कमाउने process हो। Traders ले technical analysis, price trends, र market sentiment मा based भएर share buy र sell गर्छन्। उदाहरणको लागि, यदि ABC company को share price आज Rs. 500 छ र trader ले technical chart analysis गरेर short-term मा price increase हुने predict गर्छ भने, तुरुन्त किनेर केही दिन वा हप्तामा sell गरेर profit लिन्छ। Trading भनेको risky हो किनभने short-term मा market अत्यन्त volatile (अस्थिर) हुन्छ, र गलत decision ले घाटा पनि हुन सक्छ। High-frequency trading (HFT), day trading, swing trading जस्ता strategies traders ले use गर्छन्।

Long-Term Investment (long-term लगानी):

Long-term investors fundamentally strong companies मा लगानी गर्छन्, जहाँ company को भविष्यको growth potential high हुन्छ। उनीहरूले daily price fluctuations लाई ignore गरेर company को revenue growth, profitability, र industry trends को आधारमा investment decision गर्छन्। उदाहरणको लागि, XYZ company fundamentally राम्रो perform गरिरहेको छ, र investors ले believe गर्छन् कि company को value बढ्दै जानेछ। यसमा लगानी गर्ने investors ले लामो समयसम्म shares hold गरेर compounded returns कमाउँछन्। Long-term investing ले time को साथ wealth creation मा मद्दत गर्छ र volatility बाट सुरक्षा दिन्छ।

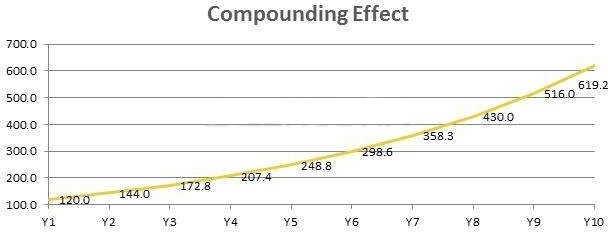

Power of Compounding:

Power of Compounding भनेको share market मा long-term रूपमा wealth creation गर्ने प्रमुख income generating method हो। यसले तपाईको लगानीमा generate भएको return re-invest गरिन्छ, जसले गर्दा तपाईको principal (मूल रकम) बढ्दै जान्छ र त्यसबाट अझ बढी return generate हुन्छ। यस प्रक्रियाले समयसँगै exponential growth प्रदान गर्छ।

Compounding के हो?

Compounding भनेको तपाईले आफ्नो लगानीमा पाएको interest वा return re-invest गर्नु हो, जसले गर्दा coming years मा return-generated amount (principal + return) पनि बढ्दै जान्छ। यसमा हरेक वर्ष तपाईको total रकममा generate भएको return next वर्षको principal मा थपिन्छ र यसरी return generate गर्ने capacity बढ्दै जान्छ।

Share Market मा Compounding कसरी काम गर्छ?

Share market मा compounding तब हुन्छ जब तपाईले आफ्नो लगानीबाट पाएको dividend र capital gain re-invest गर्नुहुन्छ। यसले गर्दा तपाईको portfolio को total value मा increment हुन्छ र समयसँगै यसले थप return generate गर्छ।

For Example, यदि तपाईले एक fundamentally strong company मा लगानी गर्नुभयो भने, र त्यो company consistently dividend दिन्छ भने, तपाईले पाएको dividend re-invest गरेर compounded return प्राप्त गर्न सक्नुहुन्छ। यसरी हरेक वर्ष dividend re-invest गर्दा तपाईको portfolio exponential growth तर्फ अघि बढ्छ।

Long-Term Investment मा Compounding को महत्त्व

Compounding ले धेरै राम्रो काम गर्छ जब तपाईको investment horizon long-term हुन्छ। Long-term मा compounding को शक्ति धेरै high हुन्छ, किनभने return मा थपिएका return हरूले फेरी return generate गर्न थाल्छन्।

Example:

तपाईले रु 1,00,000 को लगानी गर्नुभयो र यो लगानीले वार्षिक रूपमा 20% return दिन्छ भने, 3 वर्षपछि यो रकम करीब रु 1,72,800 हुनेछ। तर, यदि तपाईले 10 वर्षसम्म यही 20% return संग लगानी गर्नुभयो भने, रकम लगभग रु 6,19,200 हुनेछ।

Risks र ध्यान दिनुपर्ने कुरा:

- Market Volatility (बजारको अस्थिरता): Stock market धेरै volatile हुन्छ, र short-term fluctuations ले नोक्सान पुर्याउन सक्छ।

- Company Performance (कम्पनीको प्रदर्शन): यदि company राम्रो perform गर्दैन भने, तपाईको total capital गुम्न सक्छ।

- Economic Conditions (आर्थिक अवस्था): Interest rates, inflation, र geopolitical events ले stock price मा प्रभाव पार्छ।

- Risk Management (जोखिम व्यवस्थापन): Investment गर्दा diversification, stop-loss, र अन्य risk management strategies अपनाउनु जरुरी हुन्छ।

यसरी, stock market बाट कमाई गर्न सही company छान्नु, long-term मा focus गर्नु, र informed decision लिनु महत्त्वपूर्ण हुन्छ।

Conclusion

Stock market बाट कमाई गर्नका लागि धेरै methods छन्, जसमध्ये capital gains, dividends, bonus shares, stock splits, rights issues, trading, र long-term investment मुख्य छन्। Capital gains तब हुन्छ जब सस्तोमा किनेको share महँगोमा बेचिन्छ, dividends भनेको company ले आफ्नो profit बाट शेयरधारकलाई दिने लाभांश हो, र bonus shares ले additional shares प्राप्त गर्न मद्दत गर्छ। Stock splits ले share price घटाएर liquidity बढाउँछ, र rights issues ले discounted price मा नयाँ shares खरीद गर्न मौका दिन्छ। Trading short-term fluctuations मा आधारित छ, भने long-term investment fundamentally strong companies मा लगानी गरेर wealth creation को लागि महत्त्वपूर्ण हुन्छ। जोखिम व्यवस्थापन, company performance, र market conditions लाई ध्यानमा राख्दै informed decision लिएर stock market बाट कमाई गर्न सकिन्छ।